산업은행, 글로벌 본드 U$15억 발행..글로벌 금융시장 내 AA등급 안전자산으로 확고한 자리매김

산업은행(회장 이동걸)은 11일(화) 전세계 투자자들을 대상으로 총 15억달러 규모의 글로벌 본드를 발행했다고 밝혔다.

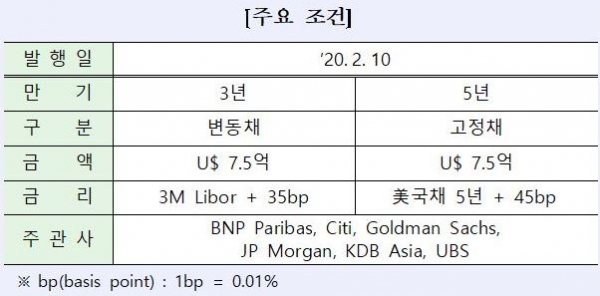

3년 만기 변동금리채 7.5억 달러, 5년 만기 고정금리채 7.5억 달러로 구성된 듀얼 트랜치(Dual-Tranche) 구조로 발행되었다. 듀얼 트랜치는 만기 및 금리 등 조건이 다른 두 개의 채권을 동시에 발행하는 방식이다.

코로나바이러스 사태 등으로 해외 채권발행이 위축된 상황 속에서도 발행금액 대비 약 4.1배의 유효 주문을 유치하며 당초 목표(U$10억)보다 5억 달러 증액 발행하였다.

특히, 5년물의 경우 산업은행이 ‘90년 美발행시장에 진출한 이후 역대 최저 가산금리로 발행한 것으로, ’08년 금융위기 이후 발행된 한국물 가운데(정부채 제외) 최저 수준이다.

최근 글로벌 금융시장의 변동성 확대에도 불구, AA등급 안전자산으로 인식되며 글로벌 투자자들의 높은 관심과 신뢰를 재확인 하였다.

각국 중앙은행, 국제기구 등 포함 전 세계 144개 기관으로부터 투자 유치에 성공하였으며, 총 주문액의 37% 이상이 SSA 투자자이다. SSA(Sovereign, Supranational & Agencies)는 각국 중앙은행, 국제기구 및 정책금융기관 등을 지칭한다.

산업은행은 이번 발행을 통해 한국물에 대한 해외 투자자의 동향 파악 및 3년·5년 기간물의 벤치마크 금리를 제시하여, 해외채권발행을 앞둔 국내 기관 앞 유리한 발행환경을 조성할 수 있을 것으로 기대하고 있다.