가상자산 거래자 보호를 위한 규제의 기본 방향 - 자본시장연구원

요약

가상자산 거래는 블록체인 기반의 분산원장을 토대로 이루어지지만, 실제 매매처리 속도 등의 문제로 인해 대부분의 거래가 중앙화된 거래플랫폼(소위 ‘가상자산거래소’)에서 이루어지고 있다. 이러한 가상자산시장은 구조와 운영에 있어 증권시장과의 유사성을 보이며, 이러한 유사성은 대규모ㆍ비대면 자산거래에서 발생하는 정보비대칭, 불공정거래, 대리인비용 등의 문제점을 야기한다. 이러한 문제에 대해 증권시장 규제체제는 공시규제, 불공정거래규제, 금융투자업자규제를 통해 대응하고 있으며, 이러한 대응방안은 가상자산시장에도 적용할 수 있다. 한편 증권시장의 규제 원칙을 가상자산시장에 적용할 때, 디지털화, 분산원장, 국제화된 시장분할이라는 가상자산 거래의 특성을 반영해야 한다.

본 연구는 증권시장 규제 원칙 중 블록체인산업 원칙을 바탕으로 바람직한 가상자산업법 제정 방향을 다음과 같은 네 가지 측면에서 제시한다. 첫째 발행인과 거래자 측면에서, 중요 투자정보에 대한 의무공시제도의 도입이다. 둘째 시장참여자와 거래자 측면에서, 자본시장에 준하는 가상자산시장에 특화된 불공정거래금지 규정의 정비이다. 셋째 가상자산거래업자와 거래자 측면에서, 매매거래의 규정화 및 청산ㆍ결제기능의 독립성 보장이다. 마지막으로 가상자산보관업자와 거래자 측면에서, 수탁자산보호의무의 규정화 및 위탁고객의 법적 지위 보장이다. 이러한 제도 개선을 통해, 가상자산시장의 정보비대칭 문제가 해결되고, 가상자산보유자 위탁자산의 재산권이 안정적으로 보호되며, 시장의 사기적 행태가 줄어 가상자산시장이 신뢰성을 바탕으로 국내 블록체인산업 발전에 크게 기여하는 정책 효과를 기대할 수 있다.

Ⅰ. 서언

최근 「특정 금융거래정보의 보고 및 이용 등에 관한 법률(가상자산 거래 특금법, 이하 특금법)」에 따른 가상자산사업자 신고접수가 완료된 후, 가상자산시장의 건전한 발전에 대한 사회적 기대감이 높아지고 있다. 또한 국회에 발의되어 논의 중인 가상자산업 관련 입법에 대한 시장참여자의 관심도 커지고 있다. 가상자산시장의 건전화와 거래자 보호에 관한 제도 개선 요구가 강해지는 이유는 가상자산시장이 크게 성장하여 우리 경제에 미치는 영향이 커진 점에서 찾을 수 있다.

아래 그림에서 나타난 바와 같이, 글로벌 가상자산시장의 시가총액과 거래량은 추세적으로 증가하고 있다.

국내 4대 가상자산거래플랫폼의 일일(2021년 10월 5일 기준) 거래 규모는 약 10조원으로서 코스닥시장의 일일 거래 규모에 견줄 만하다. 또한 국내 4대 가상자산거래플랫폼의 예치금(가상자산예치금 및 원화예치금 포함)은 약 59조 3,814억원(2021년 8월 31일 기준) 규모로 국내 금융시스템의 건전성 차원에서 무시할 수 없는 수준이다.1)

내년부터 가상자산 거래로부터의 수익에 대한 과세가 시행된다는 점도 가상자산2) 거래자 보호를 위한 제도 정비의 필요성을 높인다. 소득세법 개정에 따라 2022년 1월 1일부터 가상자산의 양도 또는 대여로부터 발생하는 소득에 대해 기타소득으로 분리과세를 시행한다. 정부가 특정 소득을 과세대상으로 하여 국가 재원으로 쓰기 위한 전제조건은 해당 소득을 발생시키는 거래의 안전성을 보장하고 납세자의 재산권을 보호하는 것이다.

국제적으로 가상자산에 대한 규제가 정비되고 거래자 보호가 강화되고 있다는 점도 우리나라가 가상자산시장 규제체계를 정비해야 하는 이유이다. 특히 유럽연합(EU)은 2020년 9월 24일 가상자산시장을 증권시장과 유사하게 규제하는 MiCA(Markets in Crypto-Assets) 규제안을 입법예고하였다. 해당 규제안이 내년 EU 의회와 이사회를 통과하면 EU 전체 27개 회원국은 가상자산시장에 대한 단일 규제체제하에 놓이게 되며 회원국 거래자들은 더욱 두터운 투자자 보호를 받게 된다.

국내 가상자산 시장참여자들은 일반적으로 높은 시장위험에 따른 투자손실을 보전해 달라는 요구를 한다기보다는 거래자 보호, 재산권 보장, 시장신뢰성 확보에 대한 제도정비를 요구하는 것으로 보인다. 이러한 시장의 요구에 부응하기 위해서는 가상자산 거래자 보호를 위한 규제의 기본 방향에 관해 더욱 활발한 논의가 있어야 할 것이다. 또한 이러한 논의는 현재 국회에 발의된 가상자산업법 제정과정에서 반영되어야 할 것이다.

본고에서는 기존 ‘증권시장 규제체계’를 분석하고, 이러한 분석을 바탕으로 ‘가상자산시장의 특성 및 문제점’을 고찰한다. 이러한 가상자산시장의 문제점을 해결하기 위해, ‘가상자산사업자 규제의 원칙’을 도출한 후 해당 원칙을 문제 해결을 위해 적용하여 ‘대응방안’을 모색한다. 마지막으로 결어 부분에서 가상자산 거래자 보호를 위한 ‘정책 방향’을 제시하고, 가상자산업법 제정의 ‘중요성과 시급성’에 대해 논한다.

Ⅱ. 증권시장 규제체계

가상자산과 증권의 유사성, 가상자산 거래구조와 증권 거래구조의 유사성을 고려할 때, 증권시장에서 정립된 규제 원칙과 규제체계는 가상자산 규제체계 설계의 기준점이 될 수 있다. 이에 본장에서는 증권시장 규제의 기본원칙과 체계를 간략히 소개하고자 한다.

증권시장은 투자기회를 평가, 선별하고 유동성을 형성하여 경제 내 자금과 위험이 효과적으로 배분, 분산되도록 하는 역할을 수행한다. 새로운 경제성장 동력을 발굴하고 이를 통해 국민의 재산증식에 기여함으로써 경제성장과 발전에 중요한 축을 담당한다. 따라서 증권시장이 본연의 기능을 효율적으로 수행하도록 돕는 규제체계를 마련하는 것은 국가경제적으로 매우 중요한 의미를 갖는다.

증권시장 규제의 기본목표는 투자자보호, 효율성·공정성·투명성, 시스템리스크 축소로 정리할 수 있다. 먼저 투자자보호는 투자자가 허위, 조작, 사기 등 불공정 행위로부터 보호되어야 한다는 것을 의미한다. 불공정한 행위는 선량한 투자자에게 금전적 손해를 끼칠 뿐만 아니라 증권시장에 대한 신뢰를 저해하여 증권시장의 발전을 가로막는다. 투자자보호를 위한 규제는 불공정거래규제, 공시규제, 금융투자업자규제 등을 들 수 있다. 두 번째, 효율성·공정성·투명성은 증권거래 과정에서, 충분하고 정확한 정보가 제공되어 가격발견이 효율적으로 이루어져야 하고, 투자자가 시장정보와 거래시스템에 접근할 때 차별적인 대우를 받지 말아야 하며, 증권시장의 정보가 투명하게 공개되어야 함을 의미한다. 이는 거래소규제, 불공정거래규제, 공시규제를 통해 구현된다. 마지막 시스템리스크 축소는 금융투자업자 및 기타 시장참여자의 부실이 증권시장 전체의 위험으로 파급되지 않도록 관리해야 함을 의미한다. 이는 금융투자업자 및 거래시스템 운영자에 대한 재무건전성 규제, 적절한 청산결제 절차를 통해 구현된다.

증권시장 규제체계를 구성하는 핵심규제를 구체적으로 살펴보자. 공시규제, 불공정거래규제, 금융투자업자규제, 거래소규제의 순서로 검토한다.

공시규제는 증권시장에서 나타나는 정보비대칭성(information asymmetry)에 대응한 규제이다. 유가증권 발행기업과 투자자 사이에는 발행기업 정보에 대한 정보비대칭성이 존재하므로 유가증권의 가치평가에 영향을 주는 정보를 제공하도록 하여 투자자들이 정보에 근거한 투자의사결정을 내릴 수 있도록 돕는다. 공시정보는 가치평가의 불확실성과 역선택(adverse selection)위험을 줄여주며, 이는 가격 효율성을 제고하는 한편 시장참여자 기반의 확대에 기여한다. 정보비대칭성을 이용한 발행기업 내부자의 불공정 행위를 방지하는 효과도 기대할 수 있다.

공시정보는 투자의사결정의 기반이자 증권시장 효율성의 전제조건이기 때문에 공시의 이행은 투자자 및 기타 이해관계자를 보호하기 위한 발행기업의 의무로 간주된다. 공시를 발행기업의 자율에 맡길 경우 특정한 사안에 대한 정보를 공개하지 않거나 조작할 유인이 존재하고, 공시정보는 발행기업뿐만 아니라 다른 기업의 평가에도 유용한 정보라는 점도 공시 의무화의 근거로 거론된다.

불공정거래규제는 불공정거래에 따른 폐해를 방지하기 위한 규제이다. 불공정 거래행위는 가격을 왜곡하고 가격발견을 지연시키며 불특정 다수의 선량한 투자자에게 예상하지 못한 금전적 손실을 입힌다. 증권시장의 공정성과 신뢰성을 저해함으로써 투자자 이탈, 시장 유동성 감소, 자본비용 증가로 이어지는 악순환을 일으켜 증권시장 시스템에 중대한 해악을 끼친다. 불공정거래의 규제 필요성에 대해서는 이론이 없으며 모든 국가에서 예외 없이 엄격하게 금지하고 있다.

자본시장법은 불공정거래를 내부자거래(미공개중요정보 이용), 시세조종, 부정거래행위로 유형화하여 규제하고 있다. 투자판단에 영향을 미치는 정보가 다수에게 공개되기 이전에 이용하는 행위, 매매상황을 오인하게 하거나 그릇된 투자판단을 유발할 목적으로 매매하는 행위, 부정한 수단·계획·기교를 이용하거나 허위정보로 이익을 얻고자 하는 행위는 금지된다. 불공정거래규제를 위반할 경우 형사책임, 민사책임, 행정제재의 대상이 되며, 원칙적으로 부당이득은 몰수, 추징하도록 규정되어 있다.

금융투자업자는 투자자의 대리인인 동시에 자체적인 투자활동을 수행한다. 금융투자업자규제는 금융투자업자와 투자자 사이의 정보비대칭성과 이해상충으로부터 비롯되는 문제로부터 투자자를 보호하는 것을 기본 목표로 하며, 진입규제, 영업행위규제, 건전성규제로 구성된다.

진입규제는 업무수행 역량을 담보하고 투자자보호 요건을 적용하기 위한 규제이다. 투자자가 노출되는 위험의 크기에 따라 등록 또는 인가가 요구되며, 일정 수준의 자기자본, 사업계획의 타당성, 인적·물적 요건, 이해상충 방지체계, 대주주 적격성 요건 등이 적용된다. 영업행위규제는 신의성실의무와 투자자이익 우선의무를 기본 원칙으로 한다. 이에 따라 금융투자업자는 투자상품 판매와 관련하여 설명의무와 적합성·적정성 검토 의무를 가진다. 일반투자자를 대상으로 투자권유를 할 경우 상품의 내용, 위험, 비용 등에 관해 설명하고 확인해야 한다. 또한 일반투자자의 투자목적, 재산상황, 투자경험 등에 비추어 부적합한 상품에 대해서는 투자권유를 해서는 안되며, 투자권유를 하지 않는 경우에는 적정성 여부를 고지하고 확인받아야 한다. 이러한 규제를 위반할 경우에는 손해배상책임이 발생한다. 건전성규제는 금융투자업자의 대형화와 겸업화, 업자간 경쟁강화로 금융투자업의 위험도가 증가하고 금융시스템 안전성에 미치는 영향이 커지면서 도입된 규제다. 위기시 손실감수 능력을 확보하고, 고객의 손실을 방지하며, 신속하고 질서정연한 정리(liquidation)가 가능하도록 하는 것이 기본원칙이다. 금융투자업자는 총위험액 이상의 영업용순자본을 유지해야 하며, 자기자본비율, 자산건전성, 유동성 등과 관련된 경영건전성 기준을 충족해야 한다.

거래소는 매매수요를 집중시키고 가격을 발견함으로써 기업의 자금조달과 유가증권에 대한 투자와 회수를 원활하게 해주는 역할을 한다. 자본시장의 핵심 인프라로서 거래소는 공공적 성격을 띠므로, 거래소가 효과적으로 그리고 효율적으로 기능하도록 체계를 마련하는 것은 공공의 중요한 책무라 할 수 있다. 특히 거래소가 자연독점적 성격을 갖는다는 점3), 거래소의 영리적 목표가 공적의무보다 우선될 수 있다는 점에서 거래소에 대한 공적규제가 강조된다.

거래소에 대한 공적규제는 크게 다섯 가지 범주로 나눠 볼 수 있는데, 첫 번째는 소유지배구조 요건이다. 주요주주·이사의 적격성, 주주의 소유권 또는 의결권 제한, 이사의 공익성·독립성 등의 요건을 적용한다. 거래소가 특정인(집단)의 이해관계에 따라 운영되지 않도록 하는 요건이다. 두 번째는 업무규정에 대한 요건이다. 공정하고 비차별적인 상장기준과 거래참여기준, 기업정보와 거래정보의 신속하고 투명한 취합과 제공, 규정화된 매매방법, 적절한 내부통제정책을 갖추도록 요구한다. 업무규정이 시장의 공정성, 안정성, 투자자보호에 부합하도록 하고, 거래소가 보유한 배타적 정보와 규정제정 권한의 남용을 제한하기 위한 요건이다. 세 번째는 역량과 자원의 충분성 요건이다. 거래소의 재무 건전성, 시스템 안정성은 자본시장 시스템을 위협하는 요인이 될 수 있으며 거래소가 독점적 지위를 갖는 경우 그 영향은 더 클 수 있다. 따라서 거래소 운영에 충분한 인력, 설비, 자금을 보유하도록 하는 것이다. 네 번째는 공적기능의 독립성 확보를 위한 정책이다. 시장참여자가 관련 법령·규정을 준수하는지 여부를 심사·감독하는 것은 전통적으로 거래소의 공적 기능이다. 거래소의 영리적 목표가 우선될 경우, 심사·감독기준을 낮추거나 해당 기능에 충분한 자원을 배분하지 않을 수 있다. 또한 경쟁자 차별 수단, 이해관계자 우대 수단으로 남용할 가능성도 존재한다. 따라서 공적기능을 제거하거나 별도의 기구 혹은 회사로 분리함으로써 이해상충의 가능성을 최소화한다.4) 거래소의 영리성이 점차 강화되면서 공적기능의 분리가 강조되고 있으며, 자율규제가 공적규제로 대체되는 흐름과도 연관되어 있다. 마지막 다섯 번째는 규제당국의 감독권한이다. 규제당국은 거래소에 자료제출을 명령하고 조사를 진행할 수 있으며, 거래소는 이러한 규제당국의 행위에 협조할 의무가 있다. 이외에, 거래소가 자신의 거래소에 상장하는 경우, 계열사가 시장참여자인 경우 등 이해상충 가능성이 있을 때 해당 거래소 또는 계열사에 대한 규율은 규제당국이 직접 담당한다.

청산결제 체계는 시스템리스크 축소 관점에서 별도로 논의할 필요가 있다. 증권시장에서는 수많은 투자자의 거래가 동시다발적으로 일어나기 때문에 개별적 결제는 결제위험이 크고 비효율적이며 결제위험이 시스템리스크로 전이될 가능성이 높다. 1960년대 미국의 문서위기(paper crisis)와 한국의 증권파동, 1980년대 블랙먼데이 등이 결제 문제가 시스템리스크로 확산되었던 대표적인 사례다. 따라서 유가증권 매매에 대한 청산결제는 별도의 기구를 통해 차감결제(netting) 및 중앙거래상대방(central counterparty) 방식으로 집중 처리함으로써 결제위험을 축소하고 동시에 규모의 경제를 통해 비용을 절감한다. 결제위험이 집중된 청산결제기구의 안정성은 이용자의 결제이행 담보와 공동적립기금을 통해 확보한다. 청산결제는 네트워크 외부성(network externality)이 존재하는 분야이다. 이용자가 증가할수록 결제위험과 단위당 서비스 비용이 하락하고 이는 다시 이용자의 증가로 이어진다. 복수의 청산결제기구가 운영되는 경우, 네트워크 외부성에 따른 경제적 효과를 제한하는 비효율이 발생하고, 또한 기구간 상호 호환성 수요를 충족하기 위해 추가적인 비용이 소요된다. 따라서 청산결제기구의 수직적, 수평적 통합을 추진하는 것이 정책적 기조다. 한국의 경우 상장증권에 대한 청산업무는 한국거래소가, 결제업무는 예탁결제원이 전담하는 체계를 구축하고 있다.

Ⅲ. 가상자산시장의 특성 및 문제점

1. 증권시장 대비 가상자산시장의 유사성과 특수성

가. 가상자산시장의 증권시장 유사성

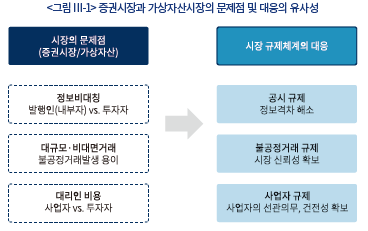

가상자산 거래는 블록체인 기반의 분산원장을 토대로 이루어지지만, 실제 매매처리 속도 등의 문제로 인해 대부분의 거래가 중앙화된 거래플랫폼(소위 ‘가상자산거래소’)에서 이루어지고 있다. 이러한 가상자산시장은 구조와 운영에 있어 증권시장과의 유사성을 보인다. 이러한 유사성은 대규모ㆍ비대면 자산거래에서 발생하는 정보비대칭, 불공정거래, 대리인비용 등의 문제점을 야기한다.

정보비대칭은 가상자산 또는 증권의 발행인과 거래자(투자자) 사이에서 발생한다. 특히 탈중앙화(주로 작업증명인 PoW 방식)된 비트코인보다 중앙화(주로 지분증명인 PoS 방식)된 블록체인 기술에 기반을 둔 가상자산일수록 발행ㆍ관리주체(개발자, 스폰서, 프로모터 등)와 거래자간의 정보비대칭이 심하다. 이러한 정보비대칭 문제에 대해 증권시장 규제체제는 공시제도를 통해 대응하고 있으며, 이러한 대응방안은 가상자산시장에도 적용할 수 있다.

불공정거래는 불특정다수를 상대로 자산이 대량으로 발행되어 유통되는 시장에서 자주 발생한다. 특히 투기성 저가주식(penny stock) 시장에서와 같이 알트코인(alternative coin, 속칭 ‘잡코인’)이 거래되는 가상자산시장에서 가격펌핑행위(시세조종), 내부자들의 덤핑, 허위주문, 남용적 시장조성 등 다양한 유형의 불공정거래가 발생한다. 이러한 대규모ㆍ비대면 거래에서 발생하는 사기적 행태에 대해 증권시장 규제체제는 불공정거래규제를 통해 대응하고 있으며, 이러한 대응방안은 가상자산시장에도 적용할 수 있다.

본인-대리인 관계에 있어, 대리인으로서 금융투자업자 또는 가상자산사업자는 투자자(거래자)와의 위임관계에서 위임인의 이해관계에 반하는 행위를 할 위험이 있다. 특히 가상자산시장에서는 사업자의 고객에 대한 선관의무, 자산보관의무 등이 명확히 규정되어 있지 않기 때문에, 가상자산시장 거래자의 대리인비용이 더 높다고 할 수 있다. 이러한 대리인비용의 문제에 대해 증권시장 규제체제는 영업행위(선관의무이행 등), 내부통제장치(이해상충방지 등), 재무건전성요건 등을 포함한 사업자규제를 통해 대응하고 있으며, 이러한 대응방안은 가상자산시장에도 적용할 수 있다.

위에서 살펴본 증권시장과 가상자산시장에 관한 문제점 및 대응의 유사성을 도표로 나타내면 다음과 같다.

나. 가상자산시장의 특성

가상자산시장은 디지털 자산이 발행ㆍ유통되는 점, 블록체인을 통한 분산원장기술(Distributed Ledger Technology: DLT)을 바탕으로 한다는 점, 동일한 가상자산이 국제적으로 분할된 시장에서 거래된다는 점 등의 특성을 가진다. 디지털화의 특성은 가상자산이 물리적 형태가 없이 블록체인상(on-chain)의 권리로서 디지털화 되어 있는 측면에서 찾을 수 있다. 이로 인해, 가상자산 수탁자(custodian)의 선관주의의무는 고객의 권리증서를 안전하게 보관ㆍ관리하는 것이 아닌 암호키의 보관ㆍ관리가 핵심 내용을 이룬다. 스테이블코인 등을 제외한 대부분 가상자산은 전통적 재무관점에서 볼 때 내재적 가치가 없는 디지털 자산이기 때문에, 시장가격의 결정이 시장참여자의 심리적 요인과 시장 수급 상황에 의해 결정되는 경우가 많다. 이처럼 투자대상의 본질적 가치의 평가에 기반을 둔 가치투자의 어려움으로 인해, 가상자산은 시장가격 변동성이 크다. 이러한 높은 가격변동성은 가상자산의 지급결제 수단 또는 신용담보 수단 등으로서의 가치를 낮추는 요인이 된다. 디지털화에 따라 투자대상 자산의 복잡성은 스마트 계약의 심사 등 공시규제를 보완하는 실질심사의 필요성을 높인다.

가상자산 거래는 블록체인에 기반을 둔 분산원장에 기록된다. 블록체인(특히 퍼블릭 블록체인) 기술은 대규모 거래를 처리하는 속도가 느린 한계가 있기 때문에, 현재 대규모 가상자산거래플랫폼은 탈중앙화가 아닌 중앙화된 형태를 띠고 있다. 그러나 가상자산 보유자는 가상자산사업자의 지갑에서 개인지갑(cold wallet 등)으로 옮겨 보유자 스스로 독립된 암호키를 관리하며 자기 책임하에 가상자산을 보관하고 사인간의 거래를 하기가 용이하다. 이러한 점에서 중앙예탁기관(Central Securities Depository: CSD)의 집중화된 증권예탁 서비스와 차별화된 특성을 가진다.

가상자산시장은 동일한 가상자산 종목(비트코인, 이더리움 등)이 다양한 국가의 거래플랫폼에서 유통된다는 점에서 국제화된 시장분할의 특성을 가진다. 그러나 통합된 거래정보시스템 및 국제적 정합성이 있는 규제체계가 갖추어지지 못하여 국내 가상자산시장에서는 김치프리미엄과 같은 가격왜곡 현상이 나타난다. 가상자산은 전 세계적으로 24시간 거래되고 있으나, 국내 가상자산시장에 대해 24시간 거래를 제한하기는 어렵다. 국내시장 거래시간을 제한하는 경우, 거래시간외 대형 호재 또는 악재가 발생하면 국내 거래자의 투자위험 관리가 어려워지는 폐해가 발생하기 때문이다.

가상자산시장이 가지는 디지털화, 분산원장, 시장분할 등의 특성은 현재 국회에 발의된 가상자산업법안 제정에 있어 반드시 고려해야 할 사항이다. 가상자산시장의 특성으로 인해, 증권시장 규제 원칙을 동 시장에 적용하는 것이 적합하지 않다고 볼 수는 없다. 블록체인기술의 발전으로 인해, 증권시장에도 디지털화가 진행되고 있고 분산원장기술을 이용한 거래시스템이 등장하고 있다. 결과적으로 가상자산시장의 특성은 증권시장에서도 점차적으로 나타나고 있다. 대표적인 예로 STO(Security Token Offering)를 들 수 있다. STO의 출현에 따라, 미국 증권거래위원회(Securities and Exchange Commission: SEC)는 디지털증권 보관관리업무에 특화된 특수목적 브로커-딜러(Special Purpose Broker Dealer: SPBD) 제도의 도입을 입법예고하였다.5) 미국의 증권예탁결제회사(Depository Trust & Clearing Corporation: DTCC)도 토큰화된 증권의 청산결제원칙을 정립해나가고 있다.6) 결국, 가상자산시장의 특성은 향후 자본시장과의 규제 유사성을 보이게 하는 요소로도 작용할 수 있다.

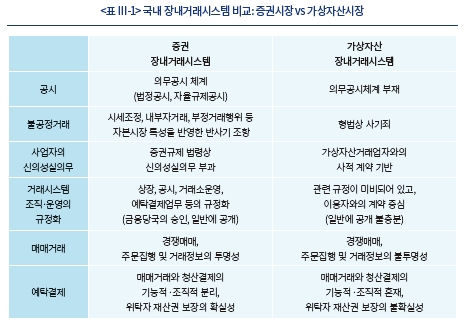

국내 가상자산거래시스템은 단기간에 급성장하였지만, 이에 대한 규제체계는 아직 정비되지 못하였기 때문에 증권거래시스템과 비교하여 아래 표와 같은 차이점을 가진다.

2. 가상자산시장의 현황과 문제점

가. 가상자산시장의 공시 현황과 문제점

국내 가상자산시장에서 발행인과 거래자간에 정보접근성 및 전문성의 차이에 따른 정보격차는 매우 크다. 이러한 정보격차의 주요한 원인으로 증권시장과 같은 의무공시제도가 도입되지 않았다는 점을 들 수 있다. 또한 의무공시제도의 전제 조건인 발행인 개념이 제도적으로 정립되어 있지 않다. 가상자산 발행인은 단순히 가상자산을 발행(issuance)한 자 이외에도 가상자산과 네트워크의 개발자, 스폰서 및 프로모터, 기타 해당 사업의 성공에 영향을 미치는 자를 포함해야 한다. 기존의 가상자산 관련 법령은 가상자산사업자와 이용자와의 관계에만 초점을 두고 있고, 가상자산의 발행인과 거래자와의 관계에 대해서는 구체적으로 규정하고 있지 않다. 주식시장에 비해 상대적으로, 가상자산시장에서는 거래자가 투자대상 가상자산 관련 사업정보, 재무정보, 지배구조 이외의 외부정보(미국 비트코인 ETF의 승인 여부 등)에 민감하게 반응하는 특징이 있다.

의무공시제도가 도입되지 않았기 때문에, 가상자산시장에서는 거래자를 위한 투자정보제공이 불충분하고, 시장참여자간 정보제공의 불공정성이 나타나며, 정보격차로 인해 불공정거래행위가 빈번하게 발생하는 등의 문제점이 지속적으로 발생하고 있다. 발행공시 측면에서, 가상자산 발행인이 제공하는 백서의 중요 내용에 대한 의무공시가 제도화되어 있지 않다. 이로 인해 짜집기되거나, 허위과장 된 백서가 투자자를 현혹하고, 부실 알트코인이 게이트키핑(gatekeeping)이 되지 않고 시장에서 유통되어 거래자가 큰 투자위험에 노출되기도 한다. 유통공시 측면에서, 발행된 가상자산 관련 중요사항 변화에 대한 계속공시의무가 제도화되어 있지 않기 때문에 투자자가 불측의 시장위험을 부담하게 된다. 백서에서의 보호예수(lock-up) 계획을 위반하고 초과발행한 물량을 시장에 유통함으로써, 기존 투자자들의 가상자산 보유가치가 희석되고 가격이 급락하는 피해 사례가 발생하고 있다. 보호예수 계획을 위반하여 가상자산을 추가 발행한 발행인은 백서 변경 사항에 대한 공시의무가 없다는 점을 자주 핑계로 든다.7) 이러한 가상자산의 발행 및 유통에 관한 공시제도의 미비로 인해, 가상자산시장 거래자들은 증권시장 투자자들에 비해 불공정거래행위에 따른 투자손실 위험에 더욱 취약해진다. 충분한 투자정보가 없는 상황에서 알트코인 시장조성을 하기 위해 가상자산의 판매자들은 다단계판매망을 이용하는 경우가 많다. 의무공시제도가 없기 때문에, 발행인 및 특수관계인의 내부정보 남용에 대한 일반투자자의 의심도 크다. 또한 투자정보의 충분한 제공이 없는 상황에서, 시장의 효율성을 가정하고 가장 중요한 투자정보인 가격정보를 왜곡하는 행위를 처벌하는 시장사기(fraud on the market) 이론을 적용하기도 쉽지 않다.

나. 가상자산시장의 불공정거래 현황과 문제점

가상자산시장을 대상으로 하는 불공정거래 금지규정이 없기 때문에, 가상자산시장에서 조직적ㆍ체계적 감독이 이루어지지 못하고 시장참여자들의 준법기준 또한 명확하지 않은 상황이다. 가상자산시장의 특성을 반영한 불공정거래 금지조항이 없고, 형법상 사기죄 조항을 적용하기에는 복잡다기한 가상자산시장의 불공정거래를 입증하기 어렵다. 가상자산 및 네트워크 운영 주체의 내부정보에 관한 관리 기준이 없기 때문에, 내부자의 미공개중요정보 이용에 대한 감독이 어렵다. 또한 다수의 거래플랫폼이 존재하며 시장이 분할된 상황에서 가상자산시장의 거래정보, 호가정보에 관한 실시간보고체계 및 시장감시체계가 갖추어져 있지 않기 때문에 불공정거래의 실효성을 담보하기 어려운 실정이다.

이러한 불공정거래에 대한 규제 공백으로 인해, 가상자산시장에서 사기적 행위가 공공연하게 발생하고 금지행위에 대한 명확한 규정이 없으므로 시장참여자들의 도덕적 해이가 유발되기 쉽다. 이로 인해 시장조성(market making)을 가장한 가상자산사업자, 발행인 등의 시세조종행위가 발생한다. 또한 소셜네트워크서비스(SNS)를 통해 거래자들이 명시적ㆍ묵시적으로 합의한 후 분산된 시장에서 동시다발적으로 가상자산 가격을 띄운 후 고점매도하는 형태의 시세조종(pump & dump)이 빈번히 발생한다.

가상자산의 발행인 및 거래업자 등이 미공개중요정보를 이용하는 행위도 자주 발생하며, 이로 인해 거래자의 시장불신이 커지기도 한다. 발행인의 법적 정의가 정립되어 있지 않고 미공개중요정보에 관한 내부통제 기준도 없기 때문에, 실효성 있는 내부자거래 규제가 이루어지기 어려운 실정이다. 국내외 유명 가상자산거래업자가 거래정보를 이용하여 사익을 편취한 행위에 대해, 감독당국의 조사 및 제재가 이루어지고 있으나 범죄의 입증과 제재에 애로사항이 많다. 이밖에도 가상자산시장에서 허위의 사실 또는 풍문을 유포하여 거래하여 이익을 얻거나, 다양한 형태로 시장을 교란하는 행위가 다수 발생하고 있다. 이러한 부정거래의 폐해가 커짐에 따라, 미국 NASDAQ은 시세조종, 가장매매(wash sale), 호가조작(spoofing)을 가상자산시장에서의 중요 3대 모니터링 대상으로 정하고, 주식 시장감시시스템(Nasdaq Trade Surveillance)을 기반으로 가상자산 시장감시시스템을 발전시키고 있다.

다. 가상자산거래업자 현황과 문제점

현재 국내 가상자산거래업자는 소위 ‘가상자산거래소’로 불리며 별도의 시장규제가 없는 상황에서 자본시장의 중개업자, 거래소, 예탁결제기관 등의 기능을 포괄적(all-inclusive)으로 수행하고 있다. 증권시장의 거래소 및 전자등록기관은 높은 수준의 진입요건을 충족하며 금융당국의 허가를 받아야 하며, 중개업자 역시 인가를 받아야 한다. 이에 반하여 가상자산거래업자는 특금법상의 신고요건을 충족하여야 하지만, 거래자 보호 및 시장건전성 유지를 위한 진입요건 측면에서 매우 낮은 수준의 규제를 받고 있다. 또한 행위규제 및 건전성 규제도 금융투자업자에 비해 매우 낮은 실정이다.

가상자산거래업자에 대한 조직 및 운영 규정 미비, 매매거래기능과 예탁결제기능의 이해상충, 불건전 영업행위 감시기능 부재 등으로 인해 여러 문제점이 발생하고 있다. ‘상장’8) 또는 ‘상장폐지’에 관한 구체적 관리기준이 결여되어 있고 관련 기준 적용도 일관성을 결여했다는 비판이 있다. 특히 최근 특금법상 신고를 앞둔 시점에서 가상자산거래업자가 유통되던 다수 종목을 갑자기 거래지원중지(상장폐지)함에 따라, 관련 기준 및 집행의 예측가능성이 문제가 되었다.9) 가상자산시장의 매매거래에 있어, 주문집행, 시장조성 등에 관한 명확한 규정이 없기 때문에 거래플랫폼 운영자의 자전거래, 시장조성을 빙자한 시세조종 등에 관한 시장의 의혹이 크다.10) 특히 가상자산거래업자 임직원의 내부거래에 관련된 의혹이 커짐에 따라, 최근 특금법시행령이 개정되어 가상자산사업자 특수관계인의 내부거래를 원천적으로 금지하는 조항이 마련되었다(특금법시행령 제32028호). 가상자산시장에서 가격 급등락으로 인해 일반거래자의 주문접수 및 매매체결이 지연되거나 불가능해지는 매매시스템의 불안정성 문제도 자주 지적된다.11)

가상자산거래업자는 영리사업성이 강한 매매거래기능과 공익성이 강한 청산결제기능을 동시에 수행하다보니 이해상충의 문제가 발생할 수 있다. 매매거래와 청산결제가 동일 사업체 내에서 이루어지는 경우, 상호 확인ㆍ모니터링 기능이 약화되어 거래시스템의 안정성 등에 관한 리스크가 증가할 수 있다. 또한 매매거래기능과 청산결제기능이 명확히 분리되지 못한 경우, 각 기능별 운영 주체의 권한 및 책임이 불명확해질 수 있다.

라. 가상자산보관업자 현황과 문제점

국내 특금법상 가상자산사업자가 유형화되어 있지는 않지만, 가상자산사업자 신고 매뉴얼에서 사업자를 가상자산거래업자 외에 가상자산보관관리업자, 가상자산지갑서비스업자로 분류하고 있다. 가상자산보관관리업자는 타인을 위하여 가상자산을 보관 또는 관리하는 행위를 영업으로 하며, 가상자산지갑서비스업자는 지갑(wallet)을 이용하여 가상자산의 보관ㆍ관리ㆍ이전하는 서비스를 영업으로 한다. 가상자산보관관리업자 및 지갑서비스업자가 고객에 대해 부담하는 선량한 관리자의 의무 중 ‘고객자산보호의무’의 구체적 내용이 규정화되어 있지 못한 실정이다. 또한 국내 자본시장법이 신탁업자의 수탁자산으로 가상자산을 열거하고 있지 않기 때문에, 가상자산 위탁고객이 신탁법상 위탁자로서 가지는 법적 지위(파산 절연 등)가 불명확하다.

가상자산보관관리업자 및 지갑서비스업자의 고객자산보호의무가 불명확하고, 가상자산을 위탁한 고객의 법적 지위가 불안정함에 따라 고객의 재산권이 침해될 위험이 크다. 가상자산보관관리업자가 고객자산의 암호키를 관리하며 수탁업무를 함에 있어 제도화된 정책 및 절차가 불확실하여 수탁자산 보호가 취약해질 수 있다. 고객의 가상자산 지갑이 해킹되는 사고도 빈번하게 발생하고 있다. 그럼에도 불구하고 현재 물리적으로 보관가능한 수탁자산이 아닌 블록체인 기반의 디지털 수탁자산에 대한 고객보호의무의 구체적 내용에 관한 정책적 논의는 부족한 실정이다. 또한 위탁받은 가상자산이 신탁법상 수탁자산으로 인정되지 않기 때문에, 가상자산사업자가 고객을 위해 보관하는 가상자산이 파산위험으로부터 완벽히 보호되는지도 불분명하다.

Ⅳ. 가상자산시장 규제의 원칙 및 적용

1. 개관

위에서 살펴본 바와 같이 가상자산시장은 증권시장과 유사한 대규모ㆍ비대면 거래의 양태 속에서 정보비대칭, 대리인비용, 불공정거래의 측면에서 증권시장과 유사한 형태의 문제점을 나타내고 있다. 따라서 증권시장의 중요한 규제 원칙을 시장 특성에 맞게 가상자산시장에 적용하여 문제점을 해결하는 것이 바람직하다. 이러한 기존의 증권규제체계의 규제 원칙을 적용하여 가상자산시장을 규제하는 대표적 입법으로 EU의 MiCA규제안을 들 수 있다. MiCA규제안은 가상자산시장에 특화된 공시규제, 불공정거래규제, 사업자규제를 단일 입법으로 체계화하였다.

본 장에서는 가상자산시장에 적용가능한 증권시장의 주요 규제 원칙을 살피고, 해당 원칙을 적용한 가상자산시장 규제 방안에 대해 논해 보고자 한다. 증권시장 주요 규제 원칙을 고찰함에 있어, 국제증권감독기구(International Organization of Securities Commissions: IOSCO)가 2017년 발표한 ‘증권규제의 목표 및 원칙’(Objectives and Principles of Securities Regulation: IOSCO O&P)을 기본적 분석의 틀로서 참조하였다. 또한 IOSCO가 2019년 발표한 ‘가상자산거래플랫폼에 관한 이슈, 위험, 규제적 고려사항’(Issues, Risks and Regulatory Considerations Relating to Crypto-Asset Trading Platforms)이라는 자문 보고서에서 채택된 원칙 적용에 관한 접근방법도 반영하였다. 본 장에서는 가상자산시장에서의 공시, 불공정거래, 가상자산사업자에 관한 규제 원칙과 규제 방안을 다음과 같이 제시한다.

2. 공시에 관한 규제 원칙과 규제 방안

가. 공시에 관한 규제 원칙과 관련 입법

가상자산시장에서 발생하는 ‘거래자’와 ‘발행인 및 가상자산사업자’와의 정보비대칭의 문제는 공시를 통해 해결하는 것이 바람직하다.12) 증권시장에서 ‘투자자의 의사결정에 중요 정보에 관한 완전공시(full disclosure)는 투자자 보호를 보장하는 가장 중요한 수단’이다.13) 대표적인 가상자산시장 규제입법인 EU의 MiCA규제안은 투자자 보호의 핵심수단으로서 백서 등에 대한 의무공시제도를 포함하고 있다. 캐나다의 증권감독협의체인 CSA(Canadian Securities Administrators)는 입법이 완비되기 전까지의 대응방안으로서 가상자산 발행인(Crypto Assets Reporting Issuers)의 공시에 관한 고시(CSA Staff Notice 51-363)를 발표하였다.

IOSCO O&P에 따르면, 발행인은 재무성과, 투자위험 등 거래자의 투자판단에 있어 중요한(material) 정보를 완전하고 정확하게 적절한 시기에 공시하여야 한다(원칙 16). 이러한 공시체계를 갖추기 위해서는, 투자정보의 ‘중요성’(materiality)을 기준으로 의무공시 사항이 수립되어야 한다. 공시의 내용에 있어, 투자판단에 영향을 주는 사항에 대해 투자자가 오인(misleading)을 하지 않도록 내용이 완전성과 정확성을 갖추어야 한다. 중요 투자정보의 제공에 있어 즉시(timely) 공시하거나 공시하지 않는 경우, 관련 정보를 이용한 거래행위를 금지하여야 한다. 또한 모든 자산 보유자에 대해 차별 없이 공정한 방식으로 공시를 하여야 한다(원칙 17).

가상자산 거래에 있어 공시주의 원칙은 주요국 입법례에 반영되어 있다. 가상자산시장에 공시주의 원칙을 가장 체계적으로 적용한 입법례는 2022년 입법화될 것으로 예상되는 EU의 MiCA규제안이다. MiCA규제안은 발행인, 발행공시(백서), 유통공시 등에 관한 사항을 체계적으로 규정한다.14) 미국의 경우, 가상자산시장 규제에 대한 기본법 체계는 아직 정비되지 않았다. 그러나 뉴욕주의 비트라이센스(BitLicense) 제도와 같이, 가상자산 거래가 활발한 주(州)의 금융당국이 가상자산사업자를 승인하고, 발행인은 물론 해당 거래업자에게 중요 공시의무를 부과한다.15) 현재 국회에 발의된 가상자산업법안들도 예외 없이 공시제도에 관한 규정을 포함하고 있다.16)

나. 공시규제 방안

위에서 살펴본 IOSCO의 공시에 관한 주요 원칙을 고려할 때, 가상자산시장의 거래자가 정확성이 담보된 중요 투자정보를 적시에 차별 없이 제공받을 수 있는 공시시스템을 구축할 필요가 있다. 이러한 공시시스템 구축의 전제조건으로 가상자산 발행인을 정의하고, 의무공시 면제사유를 명확히 규정화할 필요가 있다. 가상자산의 발행인을 정의(definition)하여야 공시의무의 책임 주체가 명확해진다. 가상자산 발행인은 특성상 증권시장 발행인보다 복잡한 광의의 개념으로 보아야 한다. 즉 형식적인 가상자산의 발행자 이외에도 적극적 참여자(AP)인, 네트워크의 개발자 및 관리자, 유통플랫폼 조성자 및 프로모터 등이 포함될 수 있는 개념이다. 따라서 실무적으로 가상자산거래업자에 대한 신규취급(상장) 신청단계에서 공시의무의 주체를 명확히 하는 것이 중요하다. 가상자산 청약에 있어 백서(white paper) 등 공시의무를 면제하는 사유를 규정하여야 과잉규제를 막을 수 있다. 가상자산의 무상발행, 소액발행, 적격투자자 대상 발행 등 일반거래자에 대한 공시 필요성이 적은 경우, 공시의무를 면제하는 조항을 마련하여야 한다(MiCA규제안 §4 참조).

가상자산시장 의무공시체계의 구축에 있어, 발행공시에 해당하는 백서에 포함될 중요공시사항을 정하고 유통공시의 대상이 되는 공시의 중요성(materiality) 기준을 정하는 것이 핵심이다. 백서는 가상자산 거래자에 대한 투자설명서(prospectus)로서 백서에는 발행인, 프로젝트, 청약ㆍ유통되는 가상자산 등에 관한 구체적 설명 및 투자위험요소가 설명되어야 한다. 국내 가상자산거래업자의 신규취급을 위한 기준(소위 ‘상장기준’)에 있어 백서 심사기준은 법령 또는 자율규제를 통해 가상자산거래업자들간 최소기준의 통일성을 확보할 필요가 있다. 가상자산이 가상자산거래플랫폼에서 유통되는 경우, 거래자는 투자판단에 필요한 중요 정보를 제공받아야 한다. 이를 위한 중요성 기준은 가상자산시장의 합리적 거래자들이 투자판단에 중요하다고 고려할 ‘실질적 가능성’(substantial likelihood)17)이 있는 사항들을 파악하여 자율규제 공시사항으로 정하고, 이를 단계적으로 법정 의무공시화 하는 것이 바람직하다. 증권시장의 분기별 보고서와 같은 정기공시제도는 현 단계에서 당장 도입하기는 쉽지 않아 보이며, 정책당국과 가상자산업계가 충분한 논의를 거쳐 제도화하는 것이 바람직하다. 그러나 중요 상황 변화에 대한 수시공시제도는 빠른 시일 내에 제도화될 필요가 있다. 중요 상황 변화에 대한 의무공시사항으로는 사업 관련 정보(마일스톤달성, 사업리스크 중요 변화 등), 조직관련 정보(핵심인력 변동, 보관기관 지정 등), 지배구조 정보(대량지분변동, 가상자산 구조변화 등), 재무정보(도산리스크 등) 등을 들 수 있다.

가상자산시장에서 중요정보의 공시는 적시(timely)에 이루어져야 한다. 수시공시 적정시점에 관해, 원칙적으로 한국거래소의 수시공시규정이 정하는 바와 같이 중요한 사실 또는 결정이 발생한 당일 공시하도록 하는 것이 바람직하다.18) 적시공시를 함에 있어, 특정 거래자에게 선별적으로 중요 투자정보를 제공하여서는 안되며, 모든 시장참여자에게 동시에 공시하여야 한다(fair disclosure). 가상자산시장에 풍문ㆍ보도 관련 사실여부 파악이 필요하거나, 주가 또는 거래량의 급변시 미공개된 중요 투자정보가 있는지를 파악하기 위해 가상자산거래업자의 조회공시를 제도화하여야 할 것이다. 또한 조회공시제도의 실효성 강화를 위해, 조회공시 번복에 대한 사후심사도 강화하여야 한다. 조회공시를 요구받은 발행인이 해당 사항이 의무공시사항이 아닌 이상 경영상 필요에 의한 공시유보를 할 수 있도록 허용하여야 할 필요성이 있다.

국내 가상자산업법안은 의무공시 조항을 두고 있지만, 가상자산 발행인이 아닌 가상자산사업자에 대한 공시의무를 중심으로 규정한다. 거래자 보호를 위해 가상자산거래업자에게 공시의무를 부여하는 것은 타당하다. 그러나 위에서 언급한 바와 같이 본질적으로 공시제도가 발행인과 거래자간의 정보불균형을 해소하는 제도라는 점에서, 가상자산 발행인에 대한 공시의무가 가상자산업법 공시규제의 핵심이어야 한다.

3. 불공정거래에 관한 규제 원칙과 규제 방안

가. 불공정거래에 관한 규제 원칙과 관련 입법

자산이 대규모로 유통되는 시장에서 거래자 보호의 핵심은 해당 거래자를 시세조종, 내부자거래 등 각종 사기적 행위로부터 보호하는데 있다.19) 가상자산시장은 불특정 다수를 상대로 한 대량거래가 이루어지고 있기 때문에, 형법상 사기죄 입증이 용이하지 않다. 또한 거래자 개인이 개별적으로 피해를 입증하여 손해를 보상받기에는 집단행동의 문제(collective action problem)가 발생하기 때문에, 사기죄의 특별규정으로서 가상자산시장에 특화된 불공정거래 금지조항 입법이 필요하다. EU의 MiCA규제안도 시세조종, 내부자거래, 시장교란행위, 기타 부정거래행위에 대하여 증권법에 준하는 불공정거래 조항을 포함하고 있다.

IOSCO O&P에 따르면, 자산시장 거래에 있어 시세조종, 기타 불공정거래행위를 적발하고 억제할 수 있는 규제체계를 갖추어야 한다(원칙 36). 효과적인 불공정거래규제를 위한 전제 조건으로 직접적 감시, 조사, 보고, 상품설계요건, 거래정지 등에 관한 시스템이 갖추어져야 한다. 또한 불공정거래규제의 실효성을 확보하기 위해서는 효과적인 조사ᆞ감시권한, 집행권한을 갖추고 있어야 한다(원칙 10, 11, 12). 특히 시장감시를 위한 주문, 체결 등의 거래정보에 관한 보고체계가 갖추어져야 한다. 가상자산의 불공정거래가 국제화된 시장분할 상황에서 발생한다는 점에서 가상자산 감독기관간 국제적 협력이 필요하다(원칙 13, 14, 15).

가상자산시장에 대한 불공정거래규제 원칙은 주요국 입법례에 반영되어 있다. 미국에서 거래되는 가상자산은 증권토큰이 아닌 이상 상품(commodity)으로 분류되기 때문에20), 상품거래법상의 불공정거래규제를 받는다. 미국 상품거래법은 가상자산을 기초자산으로 파생상품시장 이외에도 가상자산 현물시장(spot market)에 대한 불공정거래도 규율한다. EU MiCA규제안의 시장남용행위(market abuse) 조항은 가상자산 내부자거래, 시세조종 등의 불공정거래행위를 금지한다.21) 현재 국회에 발의된 가상자산업법안들도 예외 없이 불공정거래행위 금지조항을 포함하고 있다.22)

나. 불공정거래규제 방안

위에서 살펴본 IOSCO의 불공정거래에 관한 주요 원칙을 고려할 때, 가상자산시장의 대규모ㆍ비대면 거래의 특성을 반영하여 피해자의 입증을 용이하게 하는 불공정거래 금지규정이 필요하다. 해당 금지규정은 시세조종, 미공개중요정보이용행위, 부정거래행위 등을 포함하여야 한다. 시세조종행위에 대한 대응방안으로서, 가상자산시장에서 매매가 성황을 이루고 있다고 거래자를 오인하게 하거나, 거래자가 잘못된 투자판단을 하게 할 목적으로 주식시장의 가격결정과 수급질서를 방해하는 일체의 행위에 대한 금지 및 처벌규정의 제정이 필요하다. 시세조종을 효과적으로 규제하기 위해서는 위장거래, 현실거래, 허위표시, 불법시장조성, 현선연계 등으로 행태를 유형화하여 규정하는 것이 바람직하다. 시세조종행위 금지조항의 실효성을 확보하기 위해서는, 거래정보(주문정보, 매매체결정보 등)의 보고시스템을 기반으로 하는 분할된 시장을 통합한 시장감시시스템의 구축이 필요하다.

미공개중요정보이용행위에 대한 대응방안으로서, 가상자산 발행인의 주요주주, 임원, 기타 내부정보를 가진 적극적 참가자가 미공개중요정보를 이용하여 가상자산을 매매하여 이익을 얻거나 손해를 회피하는 일체의 행위에 대한 금지 및 처벌규정의 제정이 필요하다. 미공개중요정보이용행위 금지조항의 실효성을 확보하기 위해서는, 내부자 범위(주요지분권자, 개발자, 관리자, 임원 등)를 명확히 규정한 후, 내부자의 중요정보에 관한 공시의무 및 남용금지(abstain or disclose 등)에 관한 내부통제장치를 마련하는 것이 바람직하다. 사전에 계획된 내부자의 거래가 미공개중요정보이용행위로 의심받는 경우 등을 최소화하기 위해, 발행인 회사가 내부자거래에 관한 계획 및 절차를 감독당국 또는 자율규제기구에 제출하는 방안도 고려되어야 할 것이다.

기타 부정거래행위에 대한 대응방안으로서, 거짓표시, 거짓시세, 풍문유포, 폭행·협박 기타 부정한 수단을 사용하여 가상자산시장 거래에서 재산상의 이익을 얻고자 하는 일체의 행위에 대한 포괄적 금지 및 처벌규정의 제정이 필요하다. 복잡다변한 가상자산시장에서 불공정거래행위가 고도화되고 신종 수법이 속속 등장하고 있기 때문에, 다양한 형태의 불공정거래행위를 금지하고 처벌할 수 있는 포괄적 규정이 필요하다. 또한 불공정거래행위보다 위법성이 낮더라도, 시세관여 또는 정보남용 등을 통해 가상자산 시장질서를 교란하는 행위도 처벌하는 것이 바람직하다. 이러한 불공정거래 규제체계는 불법의 정도가 크고 명확한 것부터 단계적으로 감시 및 제재의 실효성을 확보해가며 제도화하는 것이 현실적 방안일 것으로 사료된다.

자율규제규정을 통해 가상자산사업자에 대한 공정거래질서 저해행위를 금지하고 관련 행위가 상시적 시장감시의 대상이 되도록 하여야 한다. 가상자산사업자가 시장조성 등을 빙자하여 시장질서를 교란하는 경우 시장불신은 더욱 커지기 때문이다. 가상자산사업자의 자율규제를 통한 자정적 노력이 없을 경우, 가상자산시장에 대한 법적 규제는 더욱 강해질 수밖에 없다.

동일한 가상자산이 해외 여러 시장에서 동시에 유통되며 불공정거래행위가 국제적으로 조직화되고 있다는 점에서, 이에 대한 대응방안으로 효율적 국제공조체제의 구축이 필요하다. 이러한 국제공조체제의 필요성은 최근 국정감사 이슈로도 다루어졌다.23) 국제공조체제는 앞서 언급한 IOSCO 규제 원칙(원칙 13, 14, 15)에 따라 정비하는 것이 바람직하다. 이러한 점에서 최근 국회에 발의된 가상자산업법안이 가상자산 거래규제의 국제적 공조를 정책적으로 반영하도록 한 점은 매우 바람직하다.24)

4. 가상자산사업자에 대한 규제 원칙과 규제 방안

가. 가상자산사업자에 대한 규제 원칙과 관련 입법

가상자산사업자는 금융투자업자와 같이 고객의 자금과 자산을 보관ㆍ관리하고 고객의 이익을 위한 중개행위를 한다는 점에서 높은 수준의 신뢰성과 공정성을 유지하여야 한다. 가상자산사업자에 대한 규제도 금융투자업자에 대한 규제에서와 같이 진입규제, 행위규제, 건전성규제를 기본 틀로 하여야 할 것이다. 진입규제에 있어, 사업자는 해당 영업을 수행하기에 충분한 자기자본, 인력, 시설을 갖추는 것 이외에 대주주 및 임원의 자격, 지배구조, 이해상충방지 등에 관한 엄격한 요건을 충족하여야 한다. 행위규제에 있어, 사업자는 고객에 대한 신의성실의무(최선집행의무, 고객자산보호의무, 이해상충관리 등)에 기반을 둔 영업행위를 하여야 하며, 남용적 자기계약 등 거래질서를 훼손하는 불건전 영업행위를 하여서는 안된다. 건전성 규제에 있어, 사업자는 재무건전성을 유지하여야 하며, 연계된 시장 시스템위험을 높여서는 안된다.

IOSCO는 위에서 언급한 증권규제의 원칙이 가상자산시장의 공정성 및 효율성 유지와 투자자보호를 위해 적용가능하다는 입장이다.25) 이러한 원칙 중 국내 가상자산거래업자(거래플랫폼)에 대한 규제체계 구축을 위해 다음과 같은 원칙이 강조되어야 할 것으로 사료된다. 가상자산거래업자의 이해상충 문제해결을 위해, 내부통제, 자기거래 금지, 고객에 대한 차별적 조치 금지, 영리성 및 자율규제의 조화 등이 필요하다(원칙 8, 31). 거래플랫폼의 공정성과 투명성을 위해, 상장규정 등 가상자산거래업 규정제정, 주문집행원칙의 수립 및 공개, 거래정보제공, 효율적 가격발견절차 보장(시장분할 고려), 사이버 보안 등이 필요하다(원칙 33, 34, 35). 청산ㆍ결제의 완결성과 안정성을 위해, 자산대금동시결제(DVP) 등에 관한 증권결제시스템에 적용되는 원칙을 시장특성(암호키 인도 등)을 반영하여 적용해야 한다(원칙 38). 불공정거래에 대한 시장감시를 위해, 자율규제기구를 통해 이상매매에 대한 불공정거래를 모니터링하고 혐의여부를 조사하여야 한다(원칙 9, 36). 또한 고객자산보호를 위해, 가상자산사업자는 선량한 관리자의 주의로 고객의 자산을 보호해야 한다(원칙 31).

위에서 언급한 가상자산사업자에 대한 규제 원칙은 주요국 입법례에 반영되어 있다. EU의 MiCA규제안은 제5장 ‘가상자산사업자(Crypto-Asset Service Providers: CASP)를 위한 승인 및 운영 조건’에서 진입규제, 행위규제, 건전성규제를 규정하고 있다. 이러한 규제는 위에서 언급한 가상자산거래플랫폼 규제 원칙 등 IOSCO 규제 원칙을 충분히 반영하고 있다. 미국은 아직 MiCA 수준의 가상자산사업자에 대한 체계적 입법안이 준비되어 있지 않다. 그러나 뉴욕의 비트라이센스 제도 등 각 주의 가상자산 규제체계가 가상자산사업자에 대한 규제 원칙을 비교적 충실히 반영하고 있다. 현재 국회에 발의된 가상자산업법안들도 가상자산사업자에 대한 진입규제, 행위규제, 재무건전성규제 조항을 포함하고 있으며26), IOSCO 규제 원칙을 법제화하고 있다.27)

나. 가상자산사업자 규제 방안

앞서 언급한 가상자산사업자에 대한 주요 원칙 및 국제적 정합성을 고려하여, 다음과 같은 규제 방안을 제시한다. 가상자산사업자의 이해상충 방지에 관하여, 기존의 포괄적(all-inclusive) 거래플랫폼 서비스에서 예탁결제기능의 조직적 분리 또는 강력한 내부통제장치를 통해 이해상충 문제를 해결하여야 할 것이다. 또한 자기거래 금지 등 이해상충방지에 관한 내부통제 정책 및 절차 수립도 필요하다.

거래플랫폼의 공정성, 투명성, 안정성에 관하여, 거래업규정(상장규정, 공시규정, 업무규정)을 마련하여 이를 거래자에게 공표함으로써 거래의 투명성과 신뢰성을 확보할 필요가 있다. 특히 시장참여자에게 예측가능성을 주는 상장(신규취급) 및 상장폐지(거래지원중단) 규정을 명확하고 구체적으로 제정하여 공표하여야 한다. 또한 거래자에게 매매체결 과정을 명확히 고지하고, 이용약관을 통해 고객주문에 대한 최선집행(best execution)의무를 명확히 해야 할 것이다. 장기적으로 시장분할 상황에서 가격발견기능 제고와 최선집행을 위해, 고객주문을 가장 유리한 호가가 제시된 시장으로 재전송(routing)하는 방안을 모색하는 것이 바람직하다. 앞으로 가상자산업법안을 국회에서 논의하는 과정에서 가상자산사업자의 공정성, 투명성, 안정성에 관한 규정은 더욱 구체화되어야 한다. 또한 가상자산거래업자의 상장·공시·업무에 관한 자율규제규정의 법적 근거 및 자율규제규정에 관한 주무관청의 승인 권한도 명시할 필요가 있다.

청산ㆍ결제의 완결성과 안정성에 관하여, 청산ㆍ결제 기능의 독립성 및 전문성 확보와 청산ㆍ결제 관련 리스크 관리 조치가 필요하다. 앞서 강조한 바와 같이, 결제기능을 매매기능으로부터 조직상 또는 기능상 독립시키는 것이 중요하다. 영리성이 강한 매매기능과 공익성이 강한 청산ㆍ결제기능은 운용에 있어 이해상충이 발생하기 때문이다. 가상자산 감독당국은 국내 가상자산거래업자가 예탁결제업무를 겸업함에 있어 나타나는 이해상충이 내부통제장치를 통해 해결될 수 있는지 혹은 내부통제장치를 사용해도 “이해상충이 발생할 가능성을 낮추는 것이 곤란”28)한지를 판단하여야 한다. 후자에 해당하는 경우, 가상자산업법을 통해 매매기능과 예탁결제기능의 분리를 법제화할 필요가 있다. 또한 가상자산거래 결제의 운용적 완결성(operational finality) 및 법률적 완결성(legal finality)도 정비해야 한다. 즉시총액결제 등의 결제방식에 취약점이 있는지 점검하여야 하며, 청산ㆍ결제시스템의 체계적 위험을 관리하기 위한 정책과 절차도 필요하다.

고객자산보호에 관하여, 고객자산의 보관관리업무를 수행하는 가상자산사업자의 고객자산보호의무를 명확히 하고, 고객계정과 자기계정을 분리하고, 가상자산에 대한 안전한 보관과 통제를 위한 시설요건을 마련해야 한다. 특히 가상자산을 보관하는 사업자의 선관주의의무인 고객자산보호의무의 최소 기준에 관하여 가상자산 커스터디(custody) 업무의 특성을 반영하여 규정화하는 것이 필요하다. 이러한 제도 개선을 위해 미국 SEC가 최근 입법예고한 디지털증권을 수탁한 특수목적 브로커-딜러(SPBD)의 고객자산보호의무의 내용을 참조할 필요가 있다.29) 구조적으로 가상자산을 보관하는 사업자의 고유계정과 고객계정을 분리하여 고객자산을 사업자의 파산위험으로부터 절연해야 한다. 또한 고객계정에 보관된 가상자산에 관한 고객의 재산권을 법적으로 명확히 하고, 고객의 동의 없이 가상자산사업자가 사용·수익하는 행위를 금지하는 내용을 국회에서 논의 중인 가상자산업법안에 포함하여야 할 것이다. 국내 가상자산거래업자는 고객자산에 대한 보관관리업무를 겸업하고 있는데, 이와 관련하여 이해상충, 해킹취약성 등을 고려하여 별도의 독립된 가상자산 커스터디 업무에 특화된 보관관리업자에게 해당 업무를 맡기는 것이 바람직하다는 유력한 견해가 있다.30)

Ⅴ. 결어

1. 가상자산업법 제정 방향

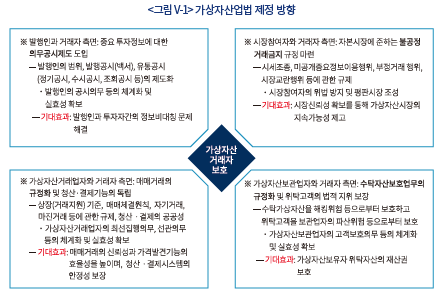

본문에서 논의한 가상자산시장에 대한 규제 원칙을 바탕으로 바람직한 가상자산업법 제정 방향을 i) 발행인과 거래자 측면, ii) 시장참여자와 거래자 측면, iii) 가상자산거래업자와 거래자 측면, iv) 가상자산보관업자와 거래자 측면에서 제시하면 아래 그림과 같다.

2. 가상자산업법 제정의 중요성과 시급성

현재 국회에 발의된 가상자산업법안은 효율적인 통합 심사를 거쳐 조속히 입법화되어야 할 것이다. 가상자산법안은 단순히 거래자 보호만을 위해 필요한 것이 아니다. 가상자산시장의 신뢰성이 보장되어야 블록체인 산업의 지속가능한 발전이 가능한 것이다. 국내 가상자산업법의 부재로 인해 미국에서와는 다르게, 가상자산거래업자 고객계정의 가상자산이 파산위험에서 절연되어 있지 못하고 고객 수탁자산의 재산권 보호가 불투명하다. 이처럼 가상자산거래업자의 재무건전성 위기는 미시건전성 뿐만 아니라 거시건전성을 위협할 수도 있다는 점에서도 가상자산업법의 국회 통과가 시급한 것이다.

가상자산 생태계의 법적 인프라는 가상자산업법상의 거래자 보호 목적 이외에도 특금법상의 자금세탁방지 목적과 세법(특히 소득세법)상의 가상자산 관련 소득과세 목적 등을 위해 체계적으로 구축되어야 한다. 지난 10월 28일 국제자금세탁방지기구(Financial Action Task Force: FATF)가 발표한 가상자산 관련 최신 가이드라인에 따르면, 자금세탁 위험은 투자자 보호 위험, 사업자 건전성 위험, 조세회피 위험과 연관되어 있기 때문에 종합적 규제체계 구축을 위한 장단기 정책이 수립되어야 한다.31) 최근 가상자산 과세를 내년부터 시행하느냐 혹은 유예하느냐에 대해 당정이 엇박자32)를 내고 있는 근본적인 이유도 가상자산업법안의 핵심인 거래자 보호제도가 정비되지 못하였기 때문에, 가상자산 거래에 대한 보호 없는 과세에 대해 납세자의 조세저항이 크고 수용성이 낮기 때문이다. 특금법은 자금세탁행위와 공중협박자금조달행위를 규제하는 것을 직접적 입법목적으로 하기 때문에, 효율적인 가상자산시장 거래자 보호와 시장신뢰성 확보를 위해서는 특금법의 개정이 아닌 가상자산업법 제정이 근본적인 해결책이다.

국내 증권시장은 1970년대 기업공개명령제도 등 정부의 주도적 역할에 힘입어 오늘날 세계적 규모로 성장하였다. 반면 국내 가상자산시장은 가상자산 투자 열풍 속에서 민간 부문에서 자생적으로 세계적 규모로 형성되었다. 이러한 국내 가상자산시장의 자생적 성격에 비추어, 가상자산시장에 관한 국회의 입법화와 행정부의 시장감독은 시장참여자와의 충분한 소통을 통해 이루어져야 할 것이다. 또한 가상자산사업자는 고객의 뜨거운 투자 붐에 힘입어 급성장하였다는 점에서, 거래자 보호를 위한 자율규제의 노력을 게을리하여서는 안 될 것이다. 가상자산거래의 특성인 시장분할 상황을 고려할 때, 가상자산사업자는 정부 감독당국과의 원활한 소통 속에서 상호 협조하며 자율규제체계를 구축하여야 할 것이다. 국회의 조속한 가상자산업법 제정을 촉구하며, 국내 가상자산시장에 효율적 거래자 보호체계가 하루속히 정착하여 블록체인 산업 발전의 초석이 되길 기대한다.

1) 강민국 의원실 자료

2) 본고에서 ‘가상자산’은 특금법 제2조제3호에 따른 “경제적 가치를 지닌 것으로서 전자적으로 거래 또는 이전될 수 있는 전자적 증표”를 의미한다. 따라서 전자화폐 등 해당 조문이 제외 사항으로 인정하는 것과 자본시장법상의 증권(증권토큰)은 본고에서 논하는 가상자산의 범위에 포함되지 않는다.

3) 시장참여자 기반이 크고 유동성이 풍부할수록 거래비용이 낮아지고, 거래비용이 낮을수록 새로운 시장참여자와 유동성이 유입되기 때문에 결국 유동성이 풍부한 거래소가 독점적인 지위를 갖게 될 가능성이 크다.

4) EU의 경우, 시장남용행위 조사, 상장심사, 공시관리 등을 규제당국으로 이관한 사례를 찾아볼 수 있으며, 미국의 NYSE Regulation, 일본의 JPX Regulation, 호주의 ASX Compliance 등은 시장참여자 감독기능을 거래소 자회사로 분리한 사례다.

5) SEC(2021)

6) DTCC(2019)

7) 가상자산거래업자가 “투자자에게 공개되지 않은 유통 및 시장 매도 등이 확인”되었다는 이유로 특정 코인을 상장폐지(거래지원 중단)하자, 해당 코인프로젝트의 대표는 당시 공시제도가 없었다고 변명을 하였다(코인데스크, 2021. 6. 21).

8) “금융위원회는 상장보다는 신규취급이라는 용어 사용이 바람직하다는 입장임. 상장은 통상적으로 거래소(KRX)에서 매매할 수 있는 품목(종목)으로 지정하는 일을 의미하며, 거래소 외 K-OTC 등에서 매매품목으로 지정되는 것은 등록 등 상장과 구분되는 용어를 사용 중에 있으므로, 취급업소의 경우에는 거래지원 또는 신규가상자산 취급 등으로 대체할 필요가 있을 것으로 보인다는 입장임.” 제389회 국회(임시회) 제1차 정무위원회, 2021, 가상자산업법안 검토보고, 각주 9.

9) “코인 상장폐지 등에 대한 명확한 법적 근거가 없다 보니 투자자들의 혼란도 커지고 있다.” (동아일보, 2021. 06. 17)

10) 조선비즈(2021. 9. 13); 코인데스크 코리아(2019. 1. 28)

11) SBSBiz(2021. 5. 18)

12) “표준화된 공시요건은 (가상자산시장의) 정보불균형을 극복하는데 있어 필수적이다.” (OECD, 2019)

13) IOSCO(2017a)

14) MiCA규제안의 §4(발행인), §5(백서의 주요 내용), §11(백서의 개정), §77(내부자정보) 등을 참조한다.

15) 23 NY Comp Codes Rules and Regs §200.19 등을 참조하였으며, 미국 각 주의 가상자산 관련 입법 현황에 대해서는 Kohen & Wales(2019)를 참조한다.

16) 예를 들어, 국내 가상자산업법안 중 가상자산 거래 및 이용자 보호 등에 관한 법률안(권은희의원 대표발의, 의안번호 2111459, 2021. 7. 9)은 제6조, 가상자산산업기본법안(윤창현의원 대표발의, 의안번호 2113016, 2021. 10. 28)은 제29조에서 정보공시 의무를 규정하고 있다.

17) TSC Industries, Inc. v. Northway(1976)

18) 유가증권시장 공시규정 제7조(주요경영사항); 코스닥시장 공시규정 제6조(공시신고 사항).

당일 공시의 원칙에 대해, 투자자의 판단을 흐리게 하거나 영업상 비밀사항인 경우 예외적으로 공시 지연이 가능하다(MiCA규제안 §77(2) 참조).

19) IOSCO(2017a, p.10)

20) CFTC v. McDonnell(2018)을 참조한다.

21) MiCA규제안의 §§78-79(내부자거래), §80(시세조종) 등을 참조한다.

22) 예를 들어, 국내 가상자산업법안 중 가상자산업법안(이용우의원 대표발의, 의안번호 2109935, 2021. 5. 7)은 제26조; 가상자산 거래에 관한 법률안(양경숙의원 대표발의, 의안번호 2110312, 2021. 5. 21)은 제21조, 제22조에서 불공정거래행위를 금지한다.

23) 국회입법조사처(2021, p.74)

24) 가상자산산업기본법안(윤창현의원 대표발의, 의안번호 2113016, 2021. 10. 28) 제8조제2항제6호.

25) IOSCO(2019, p.1)

26) 예를 들어, 국내 가상자산업법안 중 가상자산업 발전 및 이용자 보호에 관한 법률안(김병욱의원 대표발의, 의안번호 2110190, 2021. 5. 18)은 제2장 ‘가상자산업의 신고 및 등록’에서 진입규제 및 재무건전성규제에 관해, 제3장 ‘가상자산사업자의 행위 준칙’에서 행위규제에 관해 규정한다.

27) 예를 들어, 가상자산산업기본법안(윤창현의원 대표발의, 의안번호 2113016, 2021. 10. 28)은 이해상충의 관리(제30조), 가상자산사업자의 신의성실의무(제26조), 내부통제기준(제27조), 고객의 가상자산 보호의무(제28조) 등을 통해 IOSCO 규제 원칙을 법제화하고 있다.

28) 자본시장법 제44조제3항 참조

29) SEC(2021)

30) ISSA(2018)

31) FATF(2021, p.38)

32) 세계일보(2021. 11. 3)

참고문헌

국회입법조사처, 2021, 『2021 국정감사 이슈 분석 Ⅳ』, 국정감사관련 연구보고서.

동아일보, 2021. 6. 17, 밤 10시에 “가상화폐 8종 상장폐지” 기습 공지.

성희활, 2020, 『자본시장법 강의』.

세계일보, 2021. 11. 3, 與 “가상화폐 과세 유예 검토” 기재부 “예정대로”... 투자자들 촉각.

조선비즈, 2021. 9. 13, 가상자산 ‘규제구멍’... 업비트, 자전거래 재판받아도 승인 논란.

코인데스크, 2021. 6. 21, 업비트 vs 피카코인, 상장폐지 쟁점 3가지.

코인데스크 코리아, 2019. 1. 28, 암호화폐 시장 ‘마켓메이킹’, 진지하게 논의할 때가 됐다.

SBSBiz, 2021. 5. 18, 먹통 때마다 ‘매매 지연’이라는 가상자산거래소...보상 회피 꼼수?

Cox, J.D., Hillman, R.W., Langevoort, D.C., Lipton, A., 2019, Securities Regulation: Cases and Materials, Wolters Kluwer.

DTCC, 2019, Guiding Principles for Post-Trade Processing of Tokenized Securities.

FATF, 2021, Updated Guidance for a Risk-Based Approach to Virtual Assets and Virtual Asset Service Providers.

Harris, L., 2002, Trading and Exchanges: Market Microstructure for Practitioners.

Hazen, T., 2017, Principles of Securities Regulation, West Academic.

IOSCO, 2017a, Methodology for Assessing Implementation of the IOSCO Objectives and Principles of Securities Regulation.

IOSCO, 2017b, Objectives and Principles of Securities Regulation.

IOSCO, 2019, Issues, Risks and Regulatory Considerations Relating to Crypto-Asset Trading Platforms.

ISSA, 2018, Infrastructure for Crypto-Assets: A Review by Infrastructure Providers.

Kohen, M.E., Wales, J.S., 2019, State Regulations on Virtual Currency and Blockchain Technologies, Carlton Fields.

OECD, 2019, Initial Coin Offerings(ICOs) for SME Financing.

O'hara, M., 1998, Market Microstructure Theory, Blackwell.

SEC, 2021, Commission Statement, Release No. 34-90788.

<판례>

CFTC v. McDonnell, 287 F.Supp.3d 213 (E.D.N.Y. 2018).

TSC Industries, Inc. v. Northway, Inc., 426 U.S. 438 (1976).